ทีมวิจัยเศรษฐกิจจากสำนักที่ปรึกษา McKinsey เผยผ่านสื่อ CNBC เมื่อเดือน ตุลาคม 2019 ว่ามีธนาคารกว่า 60% ทั่วโลกที่กำลังประสบปัญหาการสร้างผลตอบแทนจากสินทรัพย์ และในอนาคตอันใกล้ อาจมีธนาคารถึง 35% ที่สูญเสียศักยภาพในการแข่งขันและต้องปรับโครงสร้างธนาคารโดยการ ควบรวมกิจการ หรือ ขายกิจการ ให้ผู้ซื้อรายอื่นไป

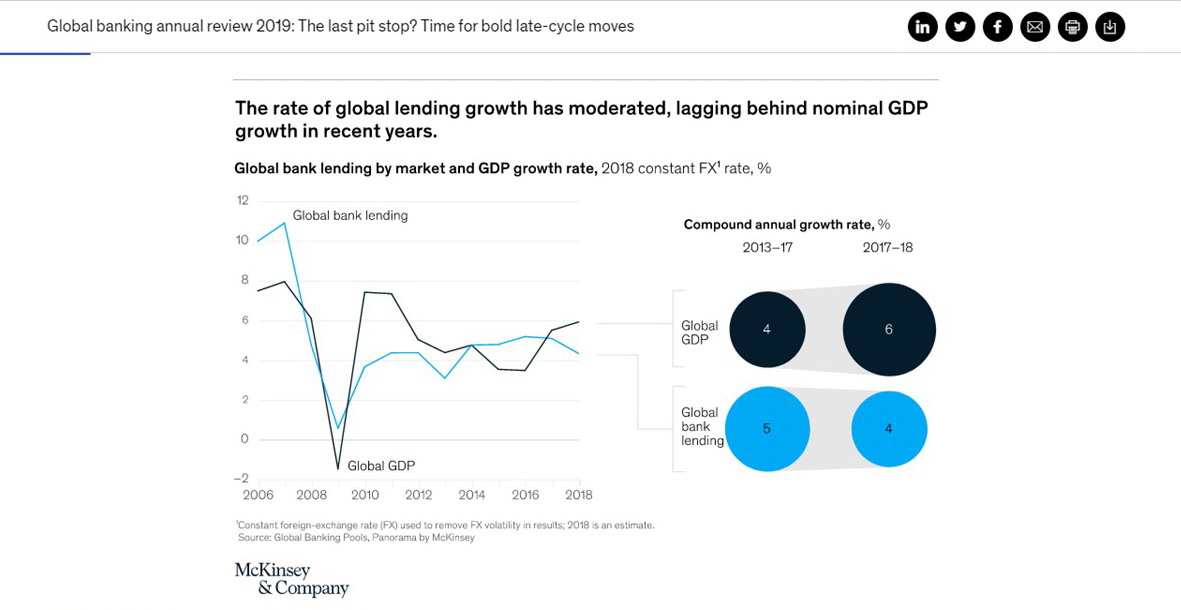

กราฟรายงานจาก McKinsey กราฟที่ 1 เผยให้ถึงอัตรา Global bank lending VS Global GDP ย้อนหลัง 12 ปี (2006 – 2018)แสดงให้เห็นว่า อัตรการเติบโตของการกู้ยืมลดลงสวนทาง GDP

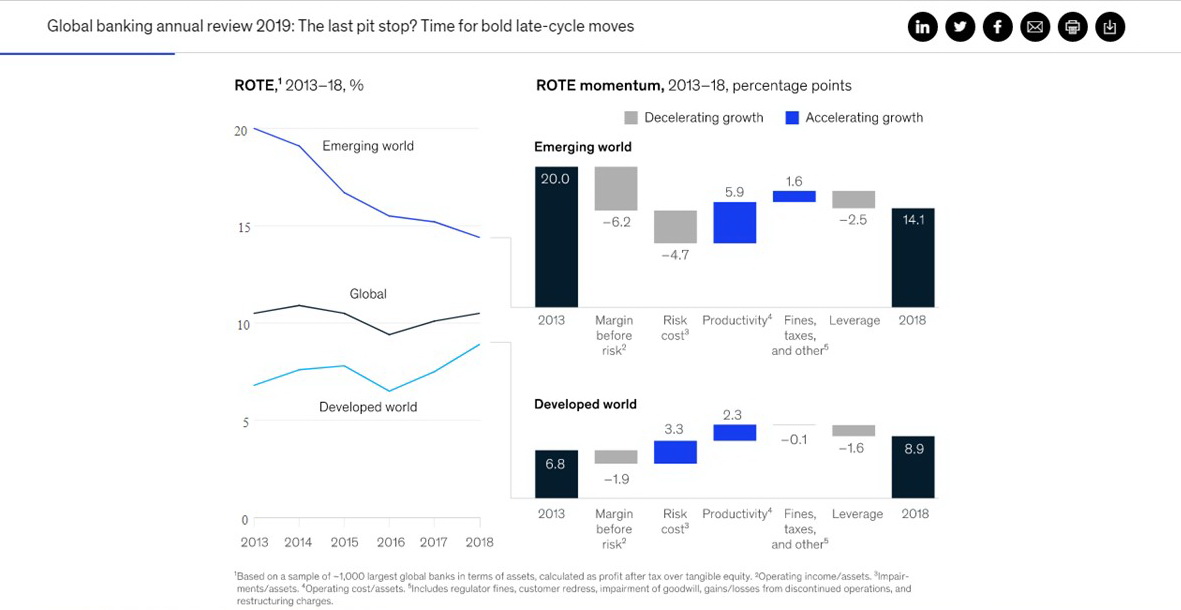

กราฟที่ 2 เผยให้เห็น Global return on tangible equity (ROTE) ย้อนหลัว 5 ปี (2012 – 2018) ก็แทบไม่มีการเติบโตเช่นกัน โดยจะทรง ๆ อยู่ที่ค่าเฉลี่ย 10.5% ตามการรายงานของ McKinsey

Chira Barua ผู้ร่วมเขียนรายงานวิเคราะห์สถานการณ์ของธนาคารชุดนี้กล่าวว่า :

“Whilst imaginative institutions are likely to come out leaders in the next cycle, others risk becoming footnotes to history. However, there are steps every bank can take today to change their fortunes and begin the next cycle on a stronger footing, but time is running out. Boards and management should actively consider strategic moves now instead of the cycle forcing it on them in a downturn.”

แปลว่า : “ธนาคารที่สามารถรอดจากวิกฤติเศรษฐกิจโลกที่จะมาถึงนี้ได้จะกลายเป็น ‘เจ้าตลาด’ ในขณะที่อีกหลายธนาคารที่เหลือจะกลายเป็น ‘ประวัติศาสตร์’ มีหลายอย่างที่ ธนาคาร สามารถทำได้เพื่อปรับตัว แต่เวลาเหลือไม่มาก และคณะผู้บริหารธนาคารเหล่านั้นควรเร่งหารือและผลักดันกลยุทธ์ในการปรับตัวโดยเร็ว มิใช่การนั่งรอให้วิกฤติผ่านพ้นไปวัน ๆ”

แหล่งข่าวให้ข้อมูลว่า กลุ่มธนาคารทั่วโลกกำลังประสบปัญหา 3 สาเหตุใหญ่ ๆ ได้แก่ 1) วิกฤติเศรษฐกิจโลก ที่กำลังรอการปะทุ แม้จะยังไม่มีใครฟันธงแน่ชัดว่าจะระเบิดเมื่อไร 2) ปัญหาอัตราดอกเบี้ยติดลบ ซึ่งเริ่มแล้วในยุโรป และ 3) การ Disrupt ของธุรกิจสตาร์ทอัพ กลุ่ม E-commerce และ Financial tech หรือ FinTech อาทิ Apple, Google, Alibaba, Stripe, Revolut เป็นต้น ฯลฯ

FinTech เหล่านี้มีบริการทางการเงินเช่นเดียวกับธนาคาร อาทิ รับโอนเงิน และ บริการสินเชื่อ แต่พัฒนาตัวเองได้เร็วกว่า โดย FinTech เหล่านี้มีสัดส่วนการลงทุนกับ เทคโนโลยีถึง 70% ในขณะที่ ธนาคารแบบดั้งเดิมจัดสรรงบด้านเทคโนโลยีเพียง 35%

ทีมวิจัยเศรษฐกิจจากสำนักที่ปรึกษา McKinsey ให้ข้อสรุปว่าหลังผ่านพ้นวิกฤติเศรษฐกิจรอบใหม่ไปแล้ว ธนาคารจะเหลือเพียง 4 กลุ่มดังนี้ :

กลุ่มที่ 1 Market leaders หรือ ‘Winner takes all’ เป็น ธนาคารพัฒนาตัวเองได้เร็วและแข็งแกร่งมาก ๆ — มีจำนวน 20% ที่กินรวบตลาดเกือบ 100%

กลุ่มที่ 2 Resilient เป็นกลุ่มผู้ปรับตัวได้ฉิวเฉียด และยังรักษาความเป็นผู้นำในพื้นที่ของตัวเอง ซึ่งคาดว่าจะเป็นธนาคารในยุโรป กลุ่มนี้มีจำนวน 25%

กลุ่มที่ 3 Followers เป็นกลุ่มที่แค่รอดชีวิต และอยู่ได้ในฐานะผู้ตาม มีสัดส่วนประมาณ 20% สำหรับกลุ่มนี้

กลุ่มที่ 4 Challenged banks เป็นกลุ่มธนาคารที่ย่ำแย่ ทางเลือกในการอยู่รอด คือ ปรับโครงสร้าง ลดขนาด และลดพนักงาน เพื่อรักษาชีวิต และรวมไปถึงการยืนอยู่ทางแยกระหว่าง ‘ควบรวมกิจการ’ หรือ ‘จะขายกิจการ’ — กลุ่มนี้มีสัดส่วนสูงที่สุด คือ 35%

ข้อมูลอ้างอิง

https ://www.cnbc.com/2019/10/22/nearly-60-percent-of-global-banks-would-not-survive-another-downturn-mckinsey-warns.html

https ://www.mckinsey.com/industries/financial-services/our-insights/global-banking-annual-review-2019-the-last-pit-stop-time-for-bold-late-cycle-moves