วอร์เรน บัฟเฟตต์ (Warren Buffett) ผู้ก่อตั้งบริษัท Berkshire Hathaway บริษัทที่ขึ้นชื่อว่าราคาหุ้นแพงที่สุดในโลก ด้วย มูลค่าหุ้น 335,900 ดอลลาร์ หรือ ประมาณ 10 ล้านบาทเศษ ต่อหุ้น ณ วันที่ 9 ตุลาคม 2018 ในขณะที่ตัวเขาเองมีความมั่งคั่งสุทธิจากการจัดอันดับของ Forbes เดือน มีนาคม 2019 ถึง 82,500 ล้านดอลลาร์ ขึ้นแทนเศรษฐีอันดับ 3 ของโลก รองจาก Jeff Bezos และเพื่อนรัก Bill Gates

ความร่ำรวยของ วอร์เรน บัฟเฟตต์ เกิดจากการบริหารการลงทุนที่ยอดเยี่ยมมาตลอด โดยตัวเขาเริ่มต้นลงทุนตั้งแต่อายุ 11 ปี และก่อตั้งกองทุนรวมของตัวเองตั้งแต่อายุ 26 – 27 ปี ประสบการณ์การลงทุนอันยาวนานและความสำเร็จที่จับต้องได้ทำให้เขาได้รับการยอมรับในฐานะ ‘นักลงทุนหุ้น’ ที่เก่งที่สุดในโลก

มีผู้คนมากมายศรัทธาในความสำเร็จของ วอร์เรน บัฟเฟตต์ และพยายามถอดรหัสสมองของเขาออกมาเป็นหนังสือมากมายนับไม่ถ้วน แต่ CNBC เป็นหนึ่งในสื่อที่เชิญตัว วอร์เรน บัฟเฟตต์ ตัวเป็น ๆ มานั่งคุยในรายการ พร้อมคลิปบางส่วน และสกัดออกมาเป็นสรุป 5 คำสอนที่เข้าใจง่ายและมีประโยชน์จน CEOblog ต้องนำมาเล่าให้ฟัง ดังต่อไปนี้

1. ซื้อหุ้นก็เหมือนซื้อบริษัท คงไม่มีเจ้าของกิจการคนไหน ซื้อขาย บริษัทตัวเองรายวัน

“Now if they think they can dance in and out [of the market] and buy and sell stocks, they ought to head for Las Vegas. I mean, they can’t do that.”

“ถ้าคิดว่าจะรวยจากหุ้นโดยการ ‘ซื้อเช้า-ขายเย็น’ แนะนำว่าไปเล่นคาสิโนเสียดีกว่า เพราะคุณคิดแบบนั้นกับการลงทุนในหุ้นไม่ได้” — วอร์เรน บัฟเฟตต์ เคยกล่าวในรายการตอนหนึ่งของ Squawk Alley โดย CNBC เดือน ตุลาคม 2014

วอร์เรน บัฟเฟตต์ กล่าวต่อว่า :

“But what they can do is determinate that there’s a number of solid American businesses, a great number of them, and if you own a cross section of them and particularly if you buy them over time, you basically can’t lose.”

แปลว่า “สิ่งที่คุณทำได้ คือ การคัดเลือกบริษัทที่แข็งแกร่งซึ่งมีให้เลือกมากมายในตลาด และเข้าทยอยซื้อหุ้นกระจายกันไปในบริษัท (ที่แข็งแกร่ง) เหล่านั้นและถือครองต่อไป ในระยะยาวคุณจะ ไม่ขาดทุน*”

* จุดสังเกต คือ วอร์เรน บัฟเฟตต์ ใช้คำว่า ‘ไม่ขาดทุน’ ในบริบทนี้ กล่าวคือ กฏเหล็กในการลงทุนของ วอร์เรน บัฟเฟตต์ ให้น้ำหนักไปที่การ ‘รักษาเงินต้น’ ก่อน เน้นหลีกเลี่ยงการขาดทุนเป็นอันดับแรก แล้วกำไรค่อยว่ากันในลำดับต่อไป

“If you own stocks like you’d own a farm or apartment house, you don’t get a quote on those every day or every week,”

แปลว่า “ถ้าคุณใช้ทัศนคติการถือครอง อสังริมทรัพย์ เช่นเดียวกับการถือครอง หุ้น คุณจะไม่ต้องการการเฝ้าราคาและพฤติกรรมการ ‘ซื้อเช้า ขายเย็น’” — วอร์เรน บัฟเฟตต์ เปรียบให้เห็นภาพว่าการซื้อหุ้นกิจการก็เสมือนเป็นเจ้าของกิจการ เราคงไม่ซื้อ ๆ ขาย ๆ กิจการตัวเองแบบรายวันใช่หรือไม่ ถ้า ‘ใช่’ วอร์เรน บัฟเฟตต์ กำลังบอกให้เรารู้จักลงทุนในระยะยาว

2. แต่สิ่งที่ หุ้น เหนือกว่าการสร้างบริษัทเอง คือ คุณจะเป็นเจ้าของกี่บริษัทก็ได้ ตามกำลังเงินเท่าที่มีวันนี้

“The best thing with stocks, actually, is to buy them consistently over time. […] You want to spread the risk as far as the specific companies you’re in by owning a diversified group, and you diversify over time by buying this month, next month, the year after, the year after, the year after.” — วอร์เรน บัฟเฟตต์ เล่าผ่านรายการ Squawk Box เดือน กุมภาพันธ์ 2017

อย่างที่ทราบดีว่า วอร์เรน บัฟเฟตต์ ให้ความสำคัญกับการ ‘รักษาเงินต้น’ เพื่อไม่ให้ขาดทุนเป็นอันดับแรก และวิธีป้องกันความเสี่ยงในการขาดทุนหนัก ๆ คือ Diversify หรือ การกระจายการลงทุน

เขาบอกว่า ต้องกระจายการลงทุนไปในหลาย ๆ บริษัท ที่คุณเข้าใจธุรกิจและศึกษางบการเงินของบริษัทเหล่านั้นมาดี โดยไม่จำเป็นต้องลงทุนเป็นเงินก้อนใหญ่ก้อนเดียว แต่ให้แบ่งเป็นหลาย ๆ กอง และทยอยซื้อหุ้นแต่ละบริษัทเป็นรอบ ๆ ไป อาทิ ถัวเฉลียซื้อทุกเดือน หรือทุกไตรมาส และทำซ้ำ ๆ ไปทุกปี ๆ ตลอดไป กลยุทธ์การลงทุนแบบนี้เป็นที่รู้จักดีในนาม DCA ย่อมาจาก Dollar-cost averaging

3. แม้จะเสี่ยงมากกว่า แต่ หุ้น คือการลงทุนที่ดีกว่า พันธบัตร เป็นคำตอบสุดท้าย

“If you save money, you can buy bonds, you can buy a farm, you can buy an apartment/house — or you can buy a part of an American business. […] And if you buy a 10-year bond now, you’re paying over 40 times earnings for something whose earnings can’t grow. You compare that to buying equities, good businesses, I don’t think there’s any comparison.” — วอร์เรน บัฟเฟตต์

แปลว่า โลกนี้มีหน่วยลงทุนมากมาย ไม่ว่าจะเป็น พันธบัตร ที่ดิน อสังหาริมทรัพย์ และถ้าคุณคิดจะซื้อ ‘พันธบัตร 10 ปี’ แทนที่จะเป็น หุ้นของบริษัทดี ๆ สักกลุ่มหนึ่ง นั่นหมายความว่า คุณอาจกำลังเอาเงินออมไปลงทุนกับสิ่งที่ไม่สามารถเติบโตได้

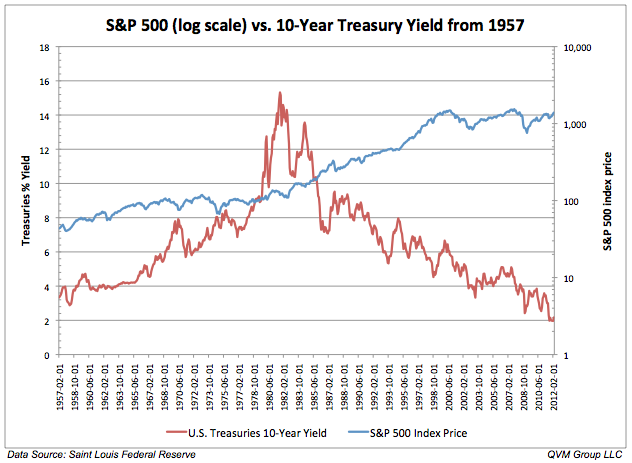

อ้างอิงจาก กราฟรายงานของ CNBC พันธบัตรรัฐบาล 10 ปี มีผลตอบแทนถัวเฉลี่ยดอกเบี้ย 2.87% และผลตอบแทนทรง ๆ อยู่เช่นนั้นมาโดยตลอดทศวรรษ ในที่ดัชนี S&P 500 ให้ผลตอบแทนถัวเฉลี่ย 10.2% ในขณะที่ Berkshire Hathaway ให้ผลตอบแทนถัวเฉลี่ย 17.1%

แน่นอนว่า หุ้น มีความเสี่ยงและผันผวนสูงกว่า พันธบัตร แต่ทัศนคติและประสบการณ์ของ วอร์เรน บัฟเฟตต์ เขามองว่าในระยะยาวระดับ 10 ปีขึ้นไป หุ้น ยังคงเป็นการลงทุนที่ดีที่สุดในบริบทนี้ แต่เน้นย้ำว่าต้องระยะยาวเท่านั้น

4. อย่ากู้เงินมาเล่นหุ้น ไม่มีใครทำนายตลาดหุ้นได้

วอร์เรน บัฟเฟตต์ ตอบคำถามรายการ Squawk Alley โดย CNBC เดือน กุมภาพันธ์ 2018 ตอน ‘It is crazy to borrow money on securities’ คำถามว่า คิดอย่างไรกับช่วงเวลาที่ตลาดหุ้นคึกคักและนักลงทุนต่างมั่นใจจนเกิดการกู้เงินมาเล่นหุ้น

วอร์เรน บัฟเฟตต์ ให้ความเห็นว่า เป็นเรื่องไม่สมควรทำ แม้ในระยะยาว ‘มูลค่า’ ของหุ้นจะปรับตัวสูงขึ้นตามการเติบโตของกิจการเสมอ แต่ระยะยาวในที่นี้ คือ หลัก 10 ปีขึ้นไป แต่ในระยะสั้น หุ้นมีโอกาสผันผวนสูงมากต่อให้เป็น ‘หลักปี’ ก็ตาม วันเดือนที่ผ่านไปในแต่ละปี มีโอกาสเกิดเหตุการณ์ไม่คาดฝันได้ตลอดเวลา ไม่ว่าจะเป็น ปัญหาเศรษฐกิจ ความขัดแย้งทางการเมือง หรือแม้แต่เหตุสะเทือนขวัญ ฯล ที่ส่งผลกระทบฉับพลันต่อตลาดหุ้น

เหตุการณ์ที่อยู่ข้างนอกตลาดหุ้นล้วนเป็นปรากฏการณ์และเหตุสุดวิสัย ฉะนั้นไม่มีใครหรือเครื่องมือใดสามารถทำนายตลาดหุ้นได้อย่างแท้จริง เพราะปัจจัยประกอบอีกมากมายอยู่นอกข้างนอกตลาด — ดังนั้น จงหลีกเลี่ยงการ ‘กู้เงิน’ มาลงทุนในหุ้น

5. อย่าหวั่นไหวกับความผันผวนระยะสั้น

“If you buy your house at $20,000 and somebody comes along the next day and says, ’I’ll pay you $15,000, you don’t sell it because the quote’s” — วอร์เรน บัฟเฟตต์ กล่าวในรายการตอนหนึ่งของ Squawk Alley โดย CNBC เดือน กุมภาพันธ์ 2018

แปลว่า “หากคุณซื้อบ้านในราคา 20,000 ดอลลาร์ และวันรุ่งขึ้นมีคนมาขอซื้อต่อคุณในราคา 15,000 ดอลลาร์ แน่นอนว่าคุณคงไม่ขายเพียงเพราะถูกเสนอราคานั้น ๆ”

สิ่งที่ วอร์เรน บัฟเฟตต์ ต้องการสื่อ คือ พฤติกรรมของนักลงทุนหลายคนมีความหวั่นไหวต่อความผันผวนและพร้อมที่จะเทขายหุ้นเพียงเพราะการเคลื่อนไหวของราคาแบบวันต่อวัน เขากล่าวว่า หากนักลงทุนเข้าใจและศึกษาธุรกิจที่จะลงทุนมามากเพียงพอ ความหวั่นไหวต่อความผันผวนของราคาจะไม่มีผลกระทบต่อจิตใจ เพราะเขาจะรู้ว่า ราคาหุ้นรายวัน ไม่สัมพันธ์กับศักยภาพธุรกิจระยะยาวเลยสักนิด

เส้นทางการลงทุนของ วอร์เรน บัฟเฟตต์ โดยคร่าว

วอร์เรน บัฟเฟตต์ เกิดวันที่ 30 สิงหาคม 1930 มีหัวการค้าแต่เด็ก ๆ โดย เมื่ออายุ 6 ขวบ เขาเริ่มค้าขายขนมและเครื่องดื่ม โดยการซื้อสินค้าเป็นแพกจากร้านขายของชำของญาติมาแบ่งขายเพื่อทำกำไร

เมื่ออายุ 11 ปี วอร์เรน บัฟเฟตต์ เริ่มลงทุนในหุ้นเป็นครั้งแรกโดยซื้อหุ้นบริษัทน้ำมัน Cities Service หรือ CITGO จำนวน 6 หุ้น ณ ราคา 38 ดอลลาร์ ต่อ หุ้น โดยเขาแจกหุ้นให้พี่สาวครึ่งหนึ่ง โดยเขาใช้เงินเท่าที่มีในการลงทุน ทำให้ไม่สามารถ Diversify หรือ กระจายหุ้นได้ ต่อมาหุ้นตกลงไปที่ 27 ดอลลาร์ ก่อนที่จะดีดกลับมาที่ 40 ดอลลาร์

วอร์เรน บัฟเฟตต์ รีบขายหุ้นทิ้งทั้งหมด แต่หลังจากนั้นไม่กี่ปีต่อมา ราคาหุ้นดีดขึ้นไปที่ 202 ดอลลาร์ต่อหุ้น นั่นคือวันที่เขาได้บทเรียนในการรู้จักถือหุ้นให้นานพอ

เมื่ออายุ 15 ปี เขามีรายได้เดือนละ 175 ดอลลาร์จากขายหนังสือพิมพ์ Washington Post และซื้อที่ดิน 40 เอเคอร์ ใน โอมาฮา, เนบรัสกา

เมื่ออายุ 17 ปี วอร์เรน บัฟเฟตต์ หุ้นกับสหาย โดนัลด์ แดนลี ซื้อโต๊ะเกมพินบอล ราคาเครื่องละ 25 ดอลลาร์ จำนวน 1 เครื่องนำไปตั้งไว้ในร้านตัดผมในเมือง โต๊ะเกมพินบอลดังกล่าว สร้างรายได้ Passive income ให้พวกเขาสัปดาห์ละ 50 ดอลลาร์ และไม่กี่เดือนต่อมาก็ขยายเป็น 3 เครื่อง และขายกิจการเล็ก ๆ นั้นไปในราคา 1200 ดอลลาร์ในที่สุด

ช่วงอายุ 19 – 24 ปี วอร์เรน บัฟเฟตต์ มีเงินออม 9800 ดอลลาร์ เข้าศึกษาที่ Columbia University ที่นั่นเขาได้เรียนหนังสือกับ เบนจามิน เกรแฮม ผู้เป็นบิดาแห่ง Value investing ที่นำหลักการวิเคราะห์งบการเงิน และการบัญชี มาคัดเลือกหุ้นอย่างมีหลักการ (สมัยก่อนการลงทุนในหุ้นส่วนใหญ่เป็นการเก็งกำไร และเล่นตามกระแสข่าว) เขาขอทำงานกับ เกรแฮม โดยไม่เอาเงินเดือน แต่ถูกปฏิเสธ

วอร์เรน บัฟเฟตต์ จึงมาทำงานเป็น พนักงานขายผลิตภัณฑ์การลงทุน ที่ Buffett-Falk & Company กับพ่อของเขา ก่อนที่ภายหลัง เบนจามิน เกรแฮม จะยอมรับและเรียกตัวเขามาทำงานโดยมีเงินเดือนให้ด้วย

เมื่ออายุ 26 ปี วอร์เรน บัฟเฟตต์ มีเงินออม 140,000 ดอลลาร์ เขาออกจากงานประจำและเปิดกองทุน Buffett Associates Ltd. โดยระดมทุนจากญาติ 7 คน รวมจำนวน 105,000 ดอลลาร์ และเขาลงทุนสมทบอีก 100,000 ดอลลาร์ — 1 ปีต่อมา ขยายเป็น 5 กองทุน และภายใน 3 ปี มูลค่ากองทุนเงินในโตเกิน 100%

วอร์เรน บัฟเฟตต์ ขยายกองทุนและสร้างผลตอบแทนอย่างต่อเนื่อง และข้ามเหตุการณ์ไปปี 1962 หรือเมื่ออายุ 32 ปี เขาซื้อกิจการสิ่งทอ Berkshire Hathaway โดยใช้หลักการลงทุนแบบเน้นคุณค่าจาก เบนจามิน เกรแฮม ที่พิจารณาแล้วว่า หุ้น Undervalue ตามหลักบัญชีทุกประการ แต่ปรากฏว่า บริษัทไม่มีศักยภาพที่จะเติบโตแล้วจริง ๆ

วอร์เรน บัฟเฟตต์ เรียนรู้ว่าควรนำหลักคำสอนของ เบนจามิน เกรแฮม มาปรับประยุกต์ให้เข้ากับยุคสมัย และกลายเป็นหลักการลงทุนแบบ Value investing ที่ผสมผสาน Growth investing คือ นอกจากจะมี ราคาหุ้นสมเหตุสมผลแล้ว บริษัทจะต้องมีอนาคตและศักยภาพที่จะเติบโตด้วย

วอร์เรน บัฟเฟตต์ จึงได้เปลี่ยน Berkshire Hathaway จากกิจการสิ่งทอ ไปเป็นกิจการ Holding company ที่ทำหน้าที่ลงทุนในสินทรัพย์ของบริษัทอื่น ๆ จนประสบความสำเร็จ สร้างผลตอบแทนถัวเฉลี่ย 17.1% ต่อปี และเป็นหุ้นที่ราคาแพงที่สุดในโลกโดยไม่เคยจ่ายปันผลเลย

บทความที่คุณอาจสนใจ :

หุ้นราคาสูงที่สุดในโลก : 1 หุ้น Berkshire Hathaway ซื้ออะไรได้บ้าง

Bill Gates ถือหุ้นอะไรบ้าง ส่องพอร์ตหุ้นแสนล้านของมหาเศรษฐี Microsoft

ข้อมูลอ้างอิง

https ://www.cnbc.com/2018/12/17/warren-buffett-tips-on-how-to-invest-in-the-stock-market.html

https ://www.oldschoolvalue.com/investing-perspective/warren-buffett-career-timeline-investments/

https ://en.wikipedia.org/wiki/Warren_Buffett#Early_business_career